Active is: 共同應對氣候問題

所有淨零目標是否都一樣?

摘要

自《巴黎協定》勾勒出淨零的目標後,企業競相宣布他們的淨零排放承諾。但是外界對於「淨零碳排放」的解讀並不一致,到底何謂真正的「淨零」?我們又應如何衡量「淨零碳排放」的進展?

要點

|

「淨零」曾經只是氣候專家使用的行內術語,但在2021年11月聯合國氣候變化大會(COP26)的籌備階中,此術語迅速普及。多個國家、地區、公司和投資者紛紛宣布它們的氣候變化行動目標,並根據《巴黎氣候變化協定》,制定了在某個時期(例如本世紀中葉左右)實現淨零碳排放目標。

聯合國氣候變化框架公約所倡議的《奔向零碳》,是有史以來最龐大的淨零碳排放聯盟。 自2020年6月啟動至今,已有4,800個團體參與《奔向零碳》,當中參與的企業達到3,000家。投資者可以從中識別出正在實現零碳目標而努力的公司。

聯合國最近發表的政府間氣候變化專門委員會(IPCC)報告,敲響了「人類生存紅色警報」。全球為實現《巴黎協定》目標而加快行動,實在令人鼓舞。但是當投資者打算把資金配置於為氣候轉型而作出貢獻的公司時,我們需審視「淨零」一詞是甚麼含義,及釐清到底外界對於「淨零」的目標是否都相同。

何謂淨零?

「淨零」一詞源自2013年IPCC發表的一份報告,該報告指全球有必要將溫室氣體的淨排放「清零」,從而阻止全球暖化。「淨」一字,指的是透過人為或自然的方法,來抵銷由人類活動所產生的碳排放量。該報告為2015年的《巴黎協定》奠下基礎,每個《巴黎協定》的簽署國都承諾最遲到2050 年便要實現「淨零」的目標。

驟耳聽來,這個目標似乎是只是個簡單的公式。但對於支持這個目標的投資者而言,當中涉及的計算其實頗為複雜,因為外界對於何為「淨零」各有不同定義。嚴格而言,只有當一家公司將所有商業活動都計算在內時,才能真正達到淨零的目標。然而在計算淨碳排放時,某些行業(例如公用事業)並不會將所有地理區域包括在內;在一些行業(如採礦業),有些公司則會對特定資產會進行貼現;而在其他行業(如電訊和媒體),有公司也不會把所有業務結構包括在內。然而,達到淨零的最理想做法,理應是一家企業把旗下所有部門的一切業務活動都包括在內。

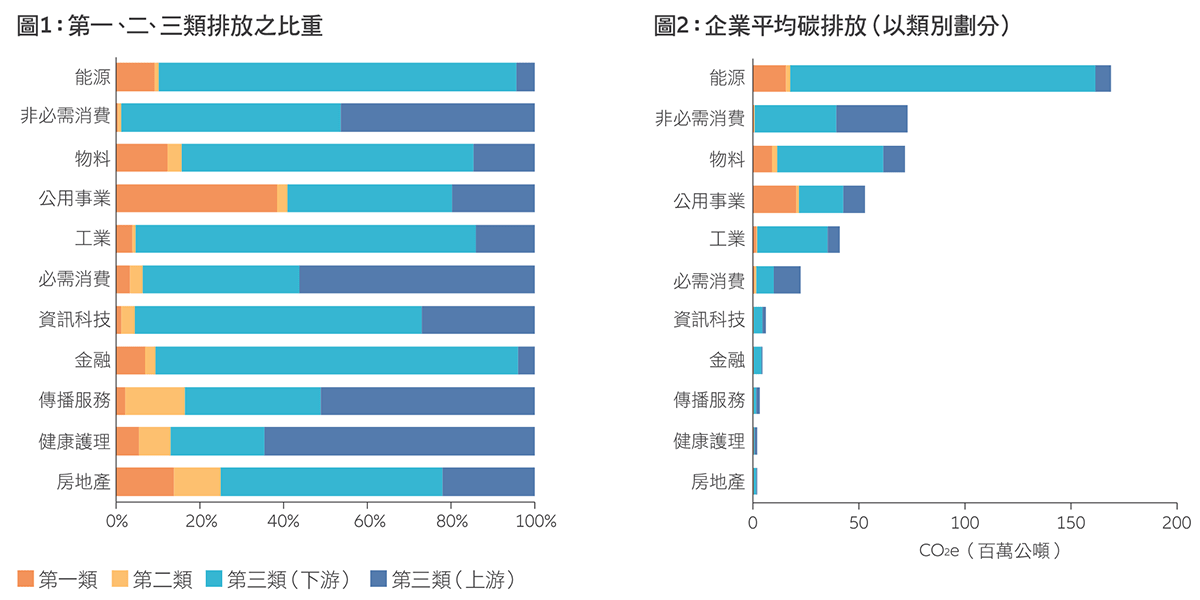

確保三大類碳排放均計算在內

企業在淨零碳排放的訊息披露方面,可分為三類:

- 第一類:由企業直接擁有或控制的業務來源所產生的排放,例如汽車製造商旗下工廠的碳排放。

- 第二類:企業所買入的能源所產生的間接碳排放,例如某汽車製造商使用能源時的相關排放。

- 第三類:在企業的直接控制以外、基於整個價值鏈所產生的間接排放,包括貨物運送到企業大門(「上游」)之前的碳排放,例如製造汽車所用到的鋼鐵,在生產時會產生出碳排放;以及最終產品(「下游」)的處理、分銷和使用所產生的碳排放,例如當汽車消耗燃料時所產生的碳排放。

普遍而言,第三類排放佔總碳排放量的佔比相當高,但很 多企業只是把當中的一部分包含在其淨零計算之中,甚至是完全不計算入內。究竟企業的淨碳零排放目標包含了哪些排放類型?企業又會否對這些目標作出清晰的訊息披露?我們認為,投資者或會對此感到混淆或沮喪。

在安聯投資,我們主動地鼓勵企業制定和實踐政策,從而實現全面的淨零承諾。我們最近對一家礦業公司進行分析,發現該公司固然對第一及第二類淨零碳排放目標作出了承諾,同時也能夠對第三類碳排放作出完整的量化和披露。該公司的做法是把涉及第三類排放的整個價值鏈再細分為15個類別,現時更已在一些能力可及範圍(例如航運安排)作出減排行動。

目前有些行業所面對的淨零壓力不大,因為它們在第一、 二類的碳足跡較低。我們預計,隨著外界對於第三類排放的監察陸續增加,將促使不同行業更齊心一致,為氣候問題出力。

溫室氣體排放(以行業劃分)

資料來源:

圖1:全球行業分類標準(根據MSCI世界指數,截至2021年6月8日)

圖2:二氧化碳當量的縮寫為CO2e,是基於溫室氣體的全球變暖潛能值 (GWP)計算、用以比較各種碳排放的量度標準。 資料來源:歐盟數據,二氧化碳當量的統計解釋

聚焦總排放量 實現淨零排放目標:時機是關鍵

達到淨零的目標固然重要,但其實運用甚麼手段去達成這個目標,也同樣重要。雖然大家現時都以淨值作為參考,但我們也必須減少碳排放的總量。《巴黎協定》明確指出:及至2030年,全球的二氧化碳排放量須較2020年減少50%,才能夠達成在2050年將全球氣溫上升幅度限制在1.5度。1.5度是全球目標,而根據《奔向零碳》的要求,企業「應該為全球50%的減排作出應有的貢獻」。

《巴黎協定》的另一重點,是承諾將氣溫升幅保持在工業化時代之前的2度以下──若然可以的話,保持在1.5度1以下就最理想。表面上這個差異似乎輕微,但對現實世界的影響卻相當深遠。因為在實現淨零碳排放之前,全球一路走來所累 積的碳排放量,會決定我們的世界在2050年會暖化到甚麼程度。

這個累積排放量,有助我們為所投資的公司定下情景分析的基本框架。所有加入聯合國《奔向零碳》的公司都要符合基本要求,即須提出中期目標,並配合適當的零碳定義和溝通方法,從而闡明企業如何達到最終的淨零目標2。然而,牛津大學的能源與氣候資訊部於2020年12月進行的一項研究發現,在承諾淨零碳排放的大型企業之中,只有50%對外公開了其減碳藍圖。

科學基礎碳目標倡議(SBTI) 是幫助企業履行資訊披露,同時經得起投資者嚴格要求的少數組織之一。SBTI以科學框架分拆並審視全球的淨零目標進程,從而創建出針對不同行業的減排方法。在第26屆聯合國氣候變化大會(簡稱COP26)之前,SBTI決定提高驗證的門檻,將氣溫上升幅度由「遠低於 2度」改為「1.5度」。

2100年暖化預測

資料來源:Climate Action Tracker

資料來源:Climate Action Tracker

在淨零之旅中,碳抵銷扮演甚麼角色?

任何企業或機構在某些領域減少溫室氣體排放,從而彌補其他領域的排放量的做法,被稱為「碳抵銷」。對於碳抵銷,外界的意見有點分歧。儘管大家認為企業在邁向淨零時,碳抵銷將可發揮關鍵作用,但市場對於這個做法的實際貢獻仍有不少爭論。我們認為企業在實行碳抵銷政策時,應滿足兩個條件:

- 碳抵銷不應窒礙整體的減排行動。

- 認同碳抵銷的企業及人士,應證明其減排方法是可持續的、有效的,同時不會損害其他方面的可持續發展(例如生物多樣性和一些社會優先事項)。

當我們與企業接觸互動,從而評估它們的淨零進展時,碳抵銷的做法確實為我們增添了不少難度。我們需要配合可以運用的策略,全面地考慮每家企業的碳抵銷情況。企業既可以透過間接投資於「碳信用」,也可以直接於一些專門收集與埋藏二氧化碳的技術(這些投資不一定要屬於其價值鏈內),來彌補其總碳排放量。

概括而言,我們認為企業使用的碳抵銷方法並非全無意義。但是,愈來愈多行業(如金融業)也使用到這個招數。而且對於一些無法消除的碳排放,也只能夠以碳抵銷的方法(例如將之燃燒或封藏)來解決。根據估計,這些無法消除的碳排放,目前佔碳排放總量達20%左右。

針對氣候議題的獨有接觸互動方法

安聯投資一直致力為旗下投資的企業履行盡職治理。在2020年我們進行的所有企業接觸互動之中,包括氣候變化在內的環境主題便佔去了五分之一,且比重仍在持續上升。

我們的任務之一是確保企業所披露的數據,均符合「真正」的淨零進程。換言之,我們希望看到企業為真正的脫碳作出貢獻。基於我們及母公司安聯4的淨零目標3,我們加強了與氣候相關的企業接觸互動策略,當中的關鍵因素包括:

- 我們使用現有和不斷變化的數據,來評估每家企業的氣候策略、政策、舉措和表現,並將之與同儕進行比較。這種做法對於我們與企業並肩過渡至脫碳時代大有幫助。

- 我們致力深入了解企業如何計算其減碳目標,並審視這些目標會涵蓋企業的哪些業務。

- 我們希望所投資企業,其減排進程能追得上行業內的佼佼者。在一些行業之中,非二氧化碳溫室氣體的排放其實更為嚴重,例如公用事業便釋放出大量甲烷。我們會專門跟進這些情況,也會考慮環境以外的因素,以確保企業把社會和治理因素恰當地納入其氣候策略之中。

- 我們特別關注「公正轉型」,即是在力求達到環保目標時,不會對社會產生負面影響,例如這些氣候轉型策略不會損害到勞動力、社區和其他利益持份者。

- 我們引入具約束力的目標,並會在數年時間內一直審查和跟進。在氣候轉型的過程中,我們與企業並肩同行,主張互動參與,而非只是將之剔除或撤資了事。

各界共識是關鍵

淨零既是《巴黎協定》的旗艦目標,也是一個強大的理念,但要實現這個目標,一點也不簡單。以穩健的框架,再持續地配合一個嚴格的參與過程,才能衡量和識別出企業的氣候因素。

目前全球對於實現淨零的決心之大,可謂前所未見,我們希望這個決心會持續下去。各界應就淨零的定義找出共識,以進一步推動全球的脫碳進程。

1 資料來源:IPCC 全球變暖 1.5°C 報告(2018 年 10 月)

2 資料來源:《奔向零碳》專家標則解讀指南

3 資料來源:淨零資產管理倡議組織

4 資料來源:淨零資產所有者聯盟

以可持續投資 成就未來潔淨的空氣

摘要

人為空氣污染,是對人類健康最嚴重的威脅之一,不僅影響我們的生活習慣,也造成了重大的社會問題和經濟破壞。