2021年資產類別展望

摘要

在疫情初期,超大型科技股的表現領先市場,我們預期2021年將會有更多行業參與市場升幅。央行充裕的流動性或可為定息收益市場帶來新的投資機會,機構投資者或希望透過私募市場為實體經濟復甦提供資金。

股票

新型冠狀病毒疫苗若可廣泛使用,除了表現理想的大型美國科技公司之外,多個地區和行業亦可望受惠。若疫情進一步惡化則會令股票價格受壓。目前而言,增長前景仍不明朗,私營行業的開支可能會受到抑制,令政府及央行提供刺激措施的負擔更重。若經濟增長憂慮加劇,我們預期金融市場將期待更多的刺激措施,並會開始在價格上反映。

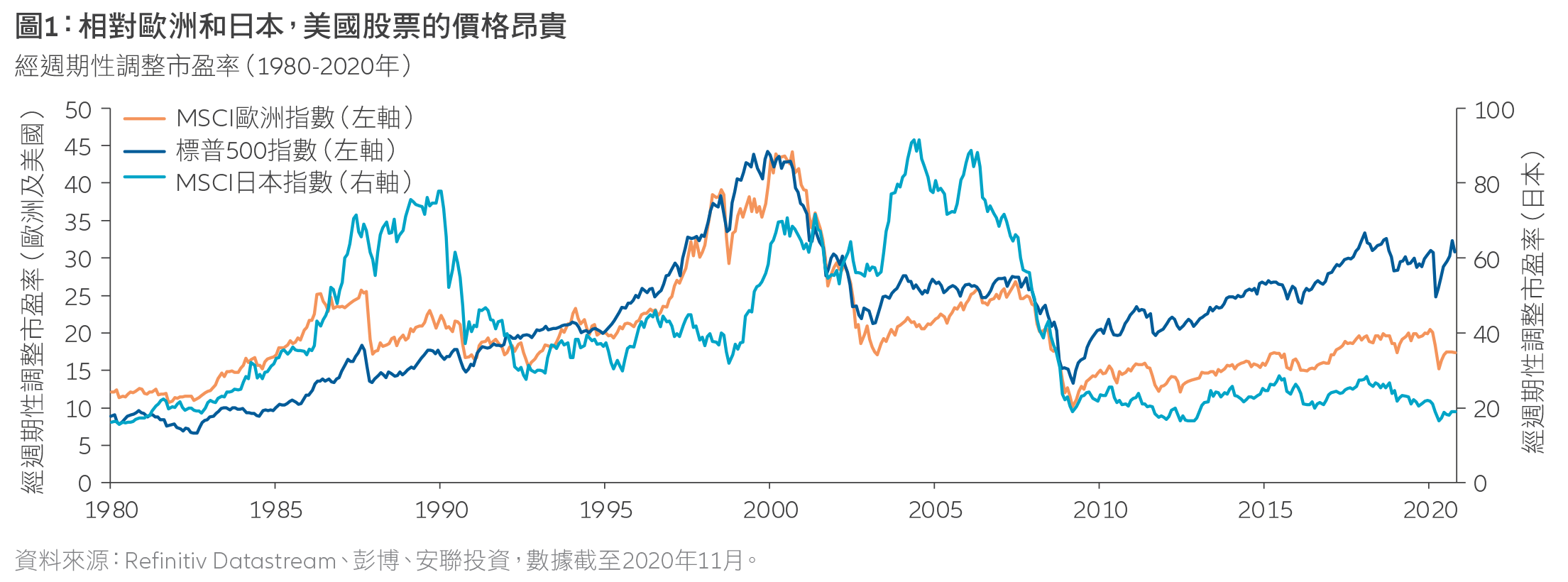

然而,即使是現時,世界各地的央行仍繼續向其經濟體注入流動性,並嘗試鼓勵投資者離開「安全」資產並轉投風險較高的資產,推動股票的估值上升。例如,就市 場價值而言,美國股票佔全球股市50%以上,根據大部分估值指標(包括市盈率),美國股票的價格偏高,我們預期2021年將可見更廣泛的市場帶來表現:

- 如圖1所示,美國以外一些被低估的地區或可表現理想,尤其是若環球經濟增長反彈,投資者可留意歐洲和新興市場的潛在價值型週期性機會。

- 考慮北亞和中國的長期增長主題,例如中國對新基建的投資,以及亞洲的電子商務、5G和人工智能等數碼化趨勢。

- 新興市場股票的前景參差。例如,波蘭和墨西哥的短期前景較佳,俄羅斯和巴西則仍面對重重挑戰,然而當資本開始回流時它們或可反彈。

- 價值型投資風格表現落後,相對增長型股票,最近出現很大折讓,因此價值型週期性股份(包括部分工業及金融股)或可受惠於環球經濟逐步重開。

- 在拜登政府的領導下,風能和太陽能等清潔能源或可受惠於投資增加、稅收優惠和利好的監管政策。拜登表示,他亦支持投資傳統基建,例如道路、橋樑和機場重建,以及科技基礎設施,例如5G和人工智能。

定息收益

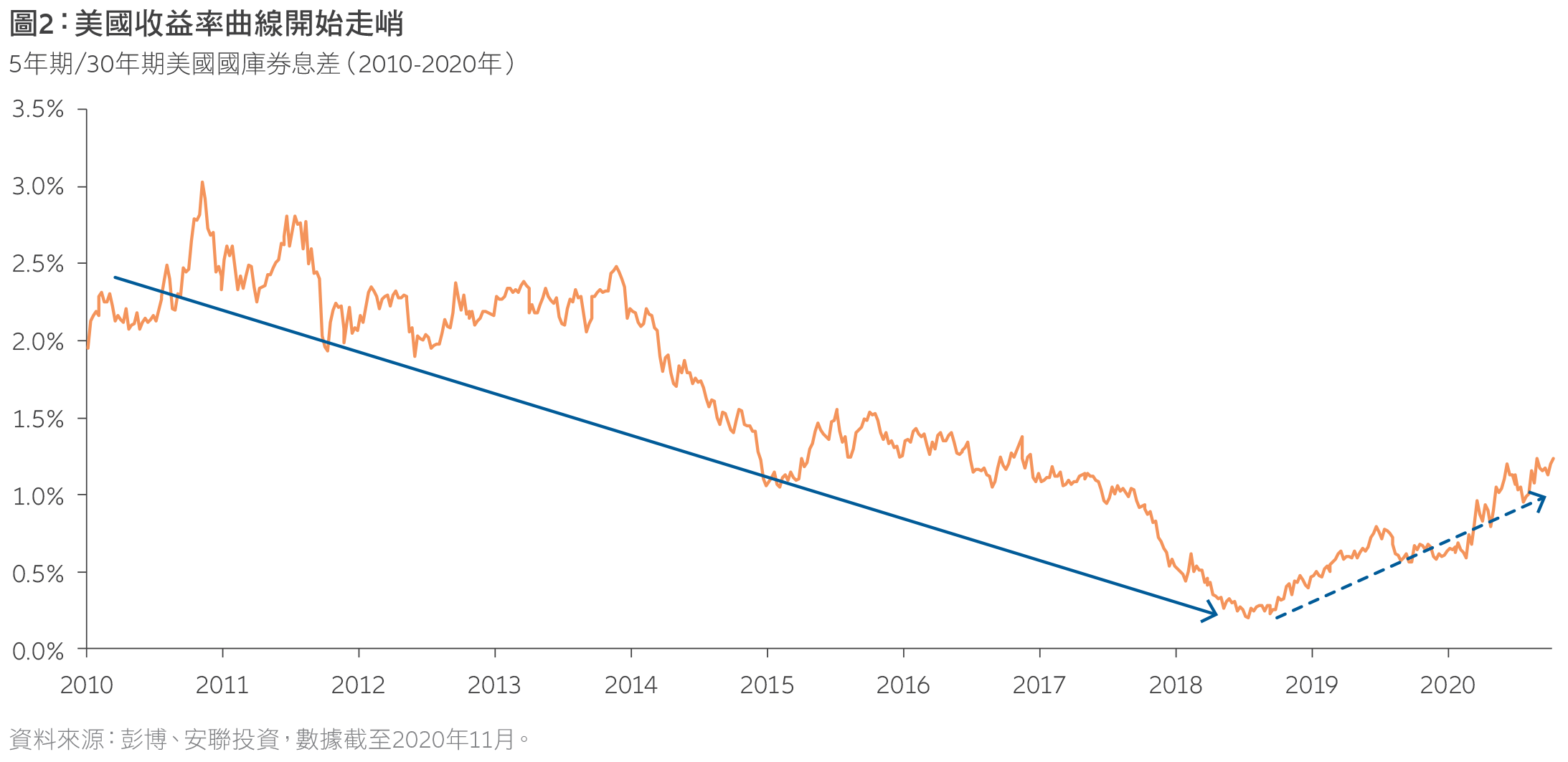

我們認為,雖然宏觀經濟基本因素疲弱,但定息收益市場仍存在吸引的投資機會。央行充裕的流動性繼續普遍為定息收益證券(尤其是風險資產)帶來利好的環境。隨著環球經濟增長復甦,我們看好再通脹主題,可能是美國「曲線走峭」交易(相對美國長期國庫券, 利好短期國庫券,見圖2),以及配置於息差產品(包括新興市場債券、投資級別企業債券及高收益債券)。支持這些領域的另一觀點是,央行(對價格不敏感的債券購買者)參與部分市場。我們完全意識到,在經濟衰退期間企業的槓桿率顯著上升。美元可能貶值,投資者或可考慮減持美元。

為應對疫情而採取的貨幣和財政政策措施,其速度和規模有助減輕全球衰退的程度並縮短衰退時間,環球經濟已然開始復甦。然而,已發展國家政府持續提供大規模刺激措施以支持經濟,令政府債務指標顯著惡化。我們認為,這意味著在可見的將來,央行政策或 會維持寬鬆,就像我們在2008-2009年金融危機後所看到那樣。政策制定者希望維持低利率以支持經濟復甦,他們不想調高利率觸發違約風險。隨著政策制定者審視新的宏觀經濟環境,投資者或可預期寬鬆的貨幣政策將會持續,包括量化寬鬆以及接近零(甚至負數)利率。

私募市場

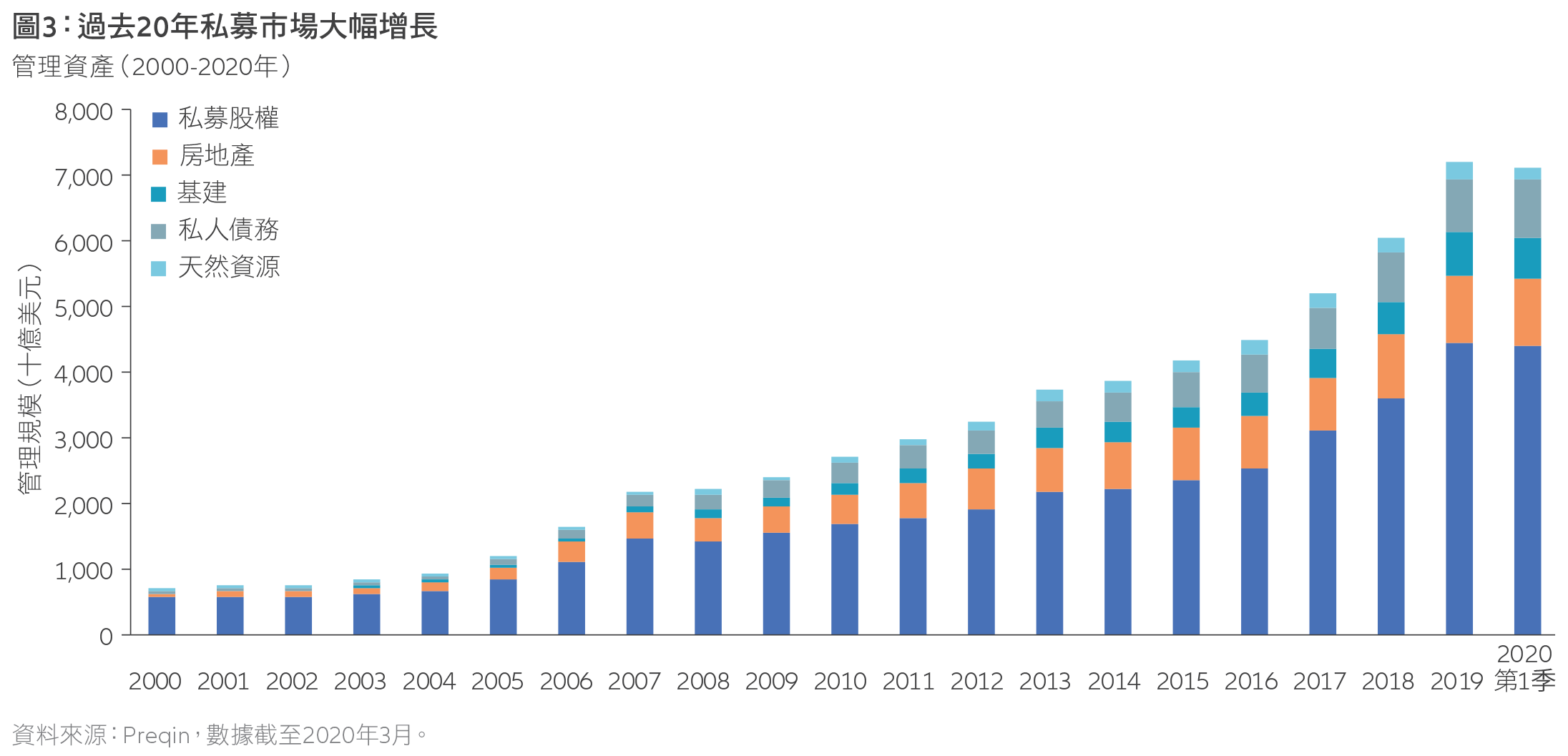

近數十年,私募市場顯著增長(見圖3),主要由於其有能力為機構投資者提供潛在的超額回報以及另類收入來源(這類投資與公開市場的相關性低)。市場動態亦利好該資產類別,日益嚴峻的監管挑戰加大銀行的壓力,這為機構投資者帶來提供資本的機會,近年更多企業利用這些資金發展業務。隨著平均交易金額上升,更多企業可以依靠來自投資者的資金,並在較長時間內維持私有化。

從一開始,新型冠狀病毒疫情已為全球市場帶來壓力和不確定性。經濟活動放緩,令許多企業被迫削減成本及資本開支,並需要貸款來渡過挑戰。各國政府的應對措施是,為緊急融資投入巨額資金,而銀行主要集中在主要關係及核心行業。然而,預期銀行及信貸保險公司將會收緊貸款,中型企業及非核心基建行業對信貸的需求或會上升,經濟中所有行業對貿易融資的需求亦會增加。機構投資者或可受惠於這一趨勢,把握私募市場的投資機會,亦有助為實體經濟復甦提供資金。

亞洲是其中一個例子可為私募市場投資者提供機會。增長機會供不應求,由於中產階級崛起、消費增長、生產力提高及數碼化迅速發展,亞洲的增長前景理想。此外,大部分亞洲政府透過增加財政和基建開支來應對新型冠狀病毒危機,進一步推動上述多個趨勢。亞洲的中型公司可望成為這些增長動力的主要受惠者,然而其中許多公司缺乏信貸,投資者可透過私人信貸市場為這些公司提供資金,這令投資者擁有實質資產(相對於金融資產),並獲得吸引的經風險調整回報潛力、專屬現金流,以及與廣泛定息收益和股票市場較低的相關性。的確,在這場危機中,全球部分行業面對重重挑戰,特別是機場、零售和建築業,而其他為公眾提供基本服務的行業,其需求的影響則非常有限(包括電訊塔、製藥、受管制公用事業和數據中心),部分行業預期可顯著反彈(例如健康護理、交通、教育和商業軟件)。在多個領域中,私募市場展現韌性,其可為機構投資者的投資組合帶來增值,例如評級波動性通常遠低於公開市場。

在2020年上半年放緩之後,交易活動似乎恢復動力。隨著政府推出新的刺激計劃以支持經濟,機構投資者可在疫情後的復甦中發揮重要的作用。基於現時的宏觀環境,我們預期可看到更多的投資機會,同時估值預期及信貸條件可望回到更合理的水平。

中國新拓科創板(STAR)

摘要

中國最新的科創板(亦稱為STAR市場)為科技公司提供一個平台,進一步加強中國的增長故事。

要點

|