「中國製造」 為何有機會成為新一代的 「德國製造」

「中國製造」將有機會成為品質和領導創新的代表

重點摘要

- 隨著經濟逐步成熟,中國將聚焦在能夠影響未來數十年全球發展的產業而成為引領者。我們認為,「中國製造」將有機會成為品質和領導創新的代表。

- 中國尋求成為與美國相匹敵的科技強國,國內企業將因此受益,它們會獲得政策支援,並提升整體價值鏈。

- 電動車、可再生能源、資訊科技、醫療保健等產業將獲得密切關注。

「德國製造」的含義,最初是由英國在19世紀末提出的,當時是指品質不如英國生產的劣質產品。當然,現在「德國製造」的含義早已大不相同。這種轉變的過程,正在「中國製造」一詞中重演。中國製造曾經是大量廉價產品的代名詞,但隨著中國走過快速工業化階段,成為包括尖端技術在內,幾個關鍵領域的創新者和領導者,中國製造有機會獲得新的含義。

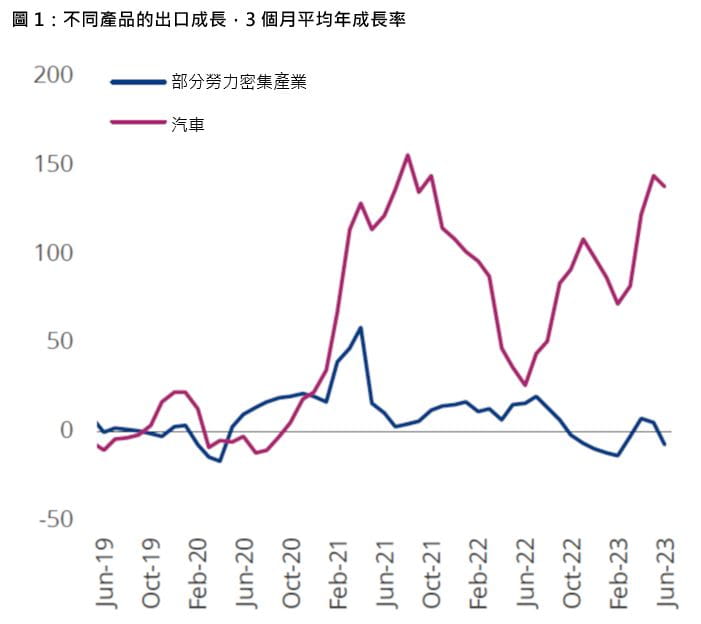

目前中國經濟正從「動態清零」防疫政策的影響下復甦,但速度低於預期。政府將2023年的經濟成長目標設定為5%,以中國近年的標準來說確實不高。然而,媒體標題中的數字並未反映中國經濟全貌;雖然整體表現有些疲軟,但有幾個產業的成長頗為可觀。例如,受益於在電動車領域的領導地位,最近中國取代日本成為全球最大的汽車出口國。汽車與勞力密集產業的出口趨勢差異(如下圖所示)說明了中國經濟當前正在發生的變化。

Exhibit 1: Export growth by product Export YoY% 3MMA

資料來源:中國海關總署;Morgan Stanley Research

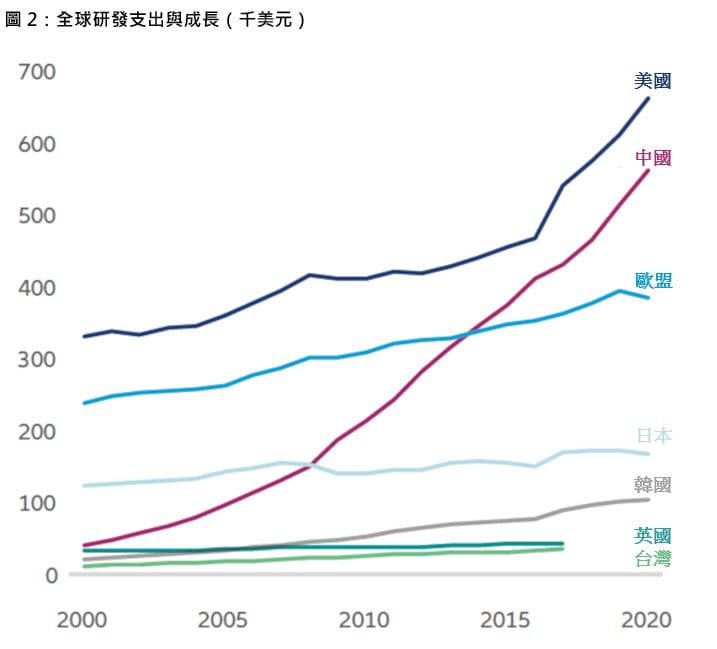

OECD資料 https://data.oecd.org/rd/gross-domestic-spending-on-r-d.htm;截至2019年4月9日。

因此,中國經濟雖然逆風,但仍不乏亮點。中國的GDP成長速度,可能不會再回到快速擺脫農業經濟模式的期間,預計未來的成長,將趨近我們已習以為常的成熟經濟體。然而,我們認為,經濟重心將轉向中國在創新和開發全球市場領先產品方面,初具領導地位的領域。

我們認為,這些產業是中國的未來,政府及監管機構以行動支持國內經濟的發展新方向。例如,《中國標準2035》專案成為中國引領科技產業「新公式」的一部分。該專案的目標是,在制定未來科技的全球技術標準方面,中國將能發揮關鍵影響。在教育方面,自2010年中期以來,中國培養的STEM(科學、技術、工程、數學)博士人數就一直超過美國; 預計2025年將接近於美國的兩倍。1 這些進展說明,中國現在的宏偉目標是,擺脫廉價產品生產基地的地位,力爭在未來數十年全球成長和繁榮的幾個關鍵領域制定議題、引領創新。

重要產業

綠色科技

電動車、可再生能源等綠色科技,目前是中國企業足以與西方競爭對手匹敵的一個領域。

在電動車領域,2022年中國的新能源汽車產量占全球的64%,銷量也占到了全球的59%。2 中國不僅是原始設備製造商,也在全球汽車供應鏈的大部分環節,占有主導地位。例如,電池是電動車中成本最大的零組件,中國在電池領域有主導性的市占率,生產了全球約四分之三的鋰電池,且擁有全球70-85%的電池陰極和陽極產能。3

中國在電動車領域的驚人發展,不僅受益於中國企業在鋰電池市場的顯著競爭優勢,也歸功於政府早在2009年就開始的扶持政策。此外,中國的靈活性和供應鏈的效率,也使其能夠快速利用綠色科技等發展新趨勢,例如在中國建廠所需要的時間,通常僅為海外的三分之一。

資料來源:彭博,資料截至每年的3月14日

可再生能源也是如此。中國的太陽能裝機容量,已超過全球其他地區的總和,預計2025年風力和太陽能發電量更將翻倍,提前5年達到2030年目標。4 可再生能源裝機容量的不斷成長,將推動新技術發展和基礎建設升級。這段時間,中國確實在升級和優化電網,以適應穩定性較差的可再生能源,例如發展「虛擬電廠」。虛擬電廠使用軟體和通訊技術,整合分散式和零散的電力來源;目前已在上海市和江蘇省各建了一座虛擬電廠,其中江蘇廠的規模更是全球最大。虛擬電廠的優勢,包括即時控制、可中斷的電力負載,實現供需平衡,使製造業相關的公司,可放心開足馬力運轉。

硬體、軟體和人工智慧

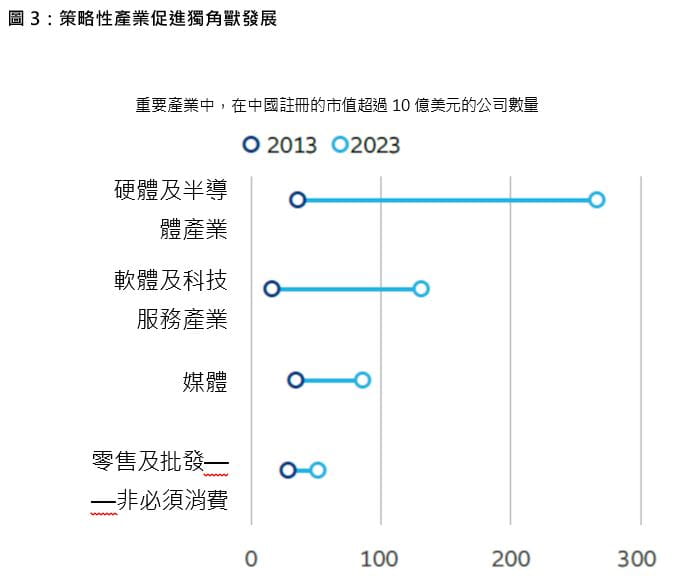

中國不斷進步的另一個領域是硬體產業。當然,由於半導體生產引發的地緣政治問題,該領域受到了極大關注。雖然方法略為粗略,但我們還是可以透過獨角獸(估值超過10億美元的非上市公司)的數量,對中國在硬體領域的發展略知一二。

我們可以看到,硬體及半導體產業的獨角獸數量,較同期成長了7倍以上。隨著越來越多的非科技產業大量使用AI,為了滿足寬頻升級和數據處理速度的需求,硬體及半導體產業將迎來一輪上升週期,中國硬體產業亦將從中受益。

有鑒於在硬體產業的教訓,地緣政治和緊張的經貿關係,促使中國追求軟體自足,因此我們看到近年來中國軟體公司,搶佔了外國競爭對手的市占率。這些中國軟體公司,正在為許多需要數位化的產業,提供先進的解決方案。這些產業,包括金融服務資訊和數據、專案管理和建築成本估算、網路安全等。中國企業目前在軟體上的支出約為每個員工40美元,僅相當於美國的2%,突顯了中國軟體產業的成長潛力。

AI是一個廣泛的主題;除了傳統上認定的科技產業外,它也將影響其他許多產業。因此,中國理解到提升本國AI能力的重要性。例如,2016年,僅有19%的AI產業獨角獸是中國公司,2022年則躍升至51%;同期美國公司的比例從81%降至41%。最近,中國在AI領域獲得的領導地位,也體現在其學術研究貢獻上:2021年中國研究人員占所有人工智慧相關學術期刊出版物的近40%。中國還推出了自己的 「ChatGPT」,即百度的文心一言(英文名稱 「Ernie Bot」);雖然中國版ChatGPT存在局限性,但在某些領域的表現已經超出了西方同行。5

醫療保健

中國國內的醫療保健產業,是另一個有望持續強勁成長的領域。目前中國醫療支出仍相對較低,但成長速度很快,且因中國人口迅速老齡化,成長趨勢不太可能下降。

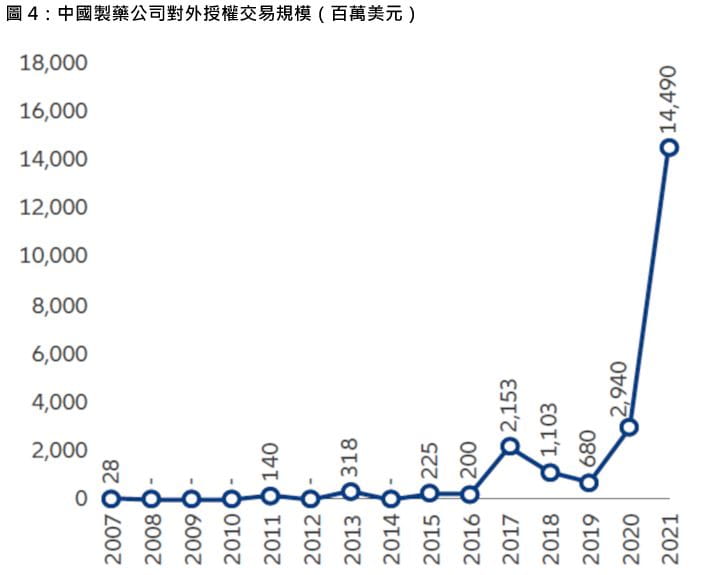

由於持續推崇創新,中國企業開始成為業界的領導者,而不再是廉價仿製藥的生產基地。對外授權專利的中國生物科技公司越來越多,授權對象不僅有新興經濟體公司,還包括全球生物科技巨頭。此類交易有力地證明,中國產品的品質不斷提高,成為該領域的新興力量。

資料來源:醫藥魔方PharmaGO database,截至2022年12月。上述資訊僅供參考,不應被視為建議。

中國在一些產業初具領導地位,當然,本文對這類產業的介紹只是其中一部分,但從中可以發現「中國製造」的含義及人們的認知將出現何種變化。與之前的德國、日本和韓國一樣,中國正有機會從低廉產品的生產基地躍升為品質和技術領先的代表。

不過,我們認為,與日本、韓國等經濟體的發展所不同的是,中國崛起成為一個由創新引導的現代經濟體,這個過程將改變世界的格局。中國既在科技上保持領先,又希望成為足可匹敵美國的經濟大國,再加上在制定全球技術標準方面扮演越來越重要的角色;我們認為,這可能會導致兩個相互競爭的科技大國,使用全然不同的生態系統。如何駕馭這種變化不定的新環境,成為投資人需要面對的關鍵議題。

1 https://cset.georgetown.edu/publication/china-is-fast-outpacing-u-s-stem-phd-growth/

2 https://thechinaproject.com/2023/05/18/chinas-top-15-electric-vehicle-companies

3 https://www.iea.org/reports/global-supply-chains-of-ev-batteries

4 https://www.bloomberg.com/news/articles/2023-06-28/china-s-solar-wind-build-to-crush-target-global-energy-monitor

5 https://www.cnbc.com/2023/06/27/baidu-claims-its-ernie-bot-beats-openais-chatgpt-on-key-ai-tests.html